そもそも定額減税ってなに?

今、世間を賑わしている「定額減税」皆様もニュースなどでよく見かけていると思います。

今回は、そんなホットな話題の「定額減税」についてのコラムです。

所得税の定額減税は、6月支給の給与・賞与から減税が必要になるため、弊社でも顧問先様の給与・賞与計算への反映作業に日々追われています…。

そんな定額減税について、「なんとなく税が控除されるのは分かるけど、具体的にどんな制度なの…?」と思われる方も多いのではないでしょうか。

ざっくりと解説しますと、定額減税とは

「昨今の急激な物価上昇による家計負担を軽減するため、政府が打ち出した1年限りの減税制度」です。

細かい支給要件

対象者は

①国内居住者

②合計所得金額が1,805万円以下(給与収入のみの場合、年収2,000万円以下)

のどちらにも該当する方です。

あくまで国内の物価高騰に対しての減税のため、海外居住者は対象外となっています。また、高所得者は物価高の影響が少ないことから、こちらも対象外となります。

控除額は

本人・同一生計配偶者・扶養親族1人あたり40,000円(所得税30,000円、住民税10,000円)です。

「同一生計配偶者」「扶養親族」とは、本人と生計を同じにしていて、合計所得金額が48万円以下の人を指します。ポイントは、扶養親族も国内居住者に限られることです。

また、ややこしい話になりますが、16歳未満の親族を扶養していても、年末調整の扶養控除の対象にはなりませんが、今回の定額減税においては控除対象となるのでご注意を!

似たような注意点として、所得が48万円以上の配偶者の方は年末調整にて「配偶者特別控除」の控除対象になりますが、定額減税においては配偶者所得が48万円以下の方のみが控除対象です。

なお、所得税や住民税が発生しない人(パートさんなど)は対象外となるため、その方たちには給付金として支給される予定です。

どのように減税されるの?

実際にどのように減税されるかは、年金受給者や自営業の人など、所得の種類によって異なりますが、サラリーマンなどの一般的な給与所得者の場合ですと、

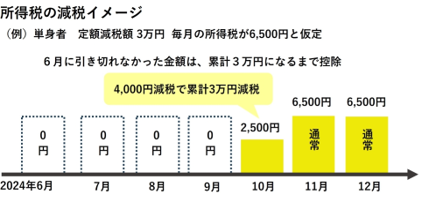

<所得税>

所得税は6月支給の給与(賞与)から減税され、減税分が6月の所得税額から引ききれない時は、差額分を繰り越して7月以降の所得税額から引くこととなります。(月次減税)

この繰越が12月になっても引ききれない場合は、年末調整にて精算を行います(年調減税)

また、この月次税額は6/1時点での在籍者が対象となります。6/2以降に入社した従業員は、月次減税は行われず、年調減税のみ行うことになります。

反対に、6/2以降に勤務先を退職して、控除額が残ったまま年内に再就職しなかった人や、5/31以前に退職していて年内に再就職しなかった人は、自身で確定申告をすることで控除が受けられます。

複数の会社で働いている場合は、主たる会社の給与等からのみ減税されます。

そして、これもややこしい話にはなりますが…年収2,000万円を超える方は、高所得者扱いのため定額減税の対象外ですが、6月時点では、その年の年収額を断定できないため、6月支給の給与等で一旦は減税の対象とし、確定申告で減税額を戻す形となります。

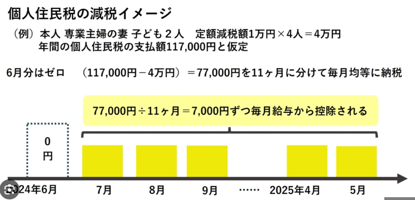

<住民税>

住民税については6月分を0円とし、7月から11ヶ月間にわたって減税額を均等に天引きします。

イレギュラーケースとして、住宅ローン控除の適用、扶養親族が多い方などで、6月の時点で所得税・住民税から定額減税の満額を引ききれないと見込まれる方については、住民税が課税される市区町村から給付金が支給されます。(調整給付)

当初から税額を控除しきれないと見込まれる方については、2024年度の年末調整での精算となると給付の時期が大幅に遅れてしまうため、減税と並行して給付が実施されるようです。

最後に…

定額減税について、個人的には減税を実感しにくい制度かな…と思いますが、給与賞与明細には受けた定額減税額の明記が義務付けられておりますので、自身がどのくらい減税されているか明細を確認してみてください。

コロナ禍に支給された特別定額給付金は、消費に回ったのが3割ほどと分析されているそうですが、今回はどうでしょうか…。

私は、10年使っている折りたたみ傘を新調しようかな~と思っていますが、そんな感じで使っていたら減税額をすぐに超過してしまいそうです><